Об этом и о других преимуществах использования ABL-финансирования в закупках рассказывает Виктор Пинчук, управляющий директор ВТБ Факторинг.

Для начала разберемся в том, что такое ABL-финанирование. Asset-Based Lending относится к отрасли, объединенной общим названием «Коммерческое или торговое финансирование» и включает помимо ABL факторинг, инвойс дискаунтинг, кредиты для пополнения оборотного капитала, в том числе овердрафт, импортно-экспортное финансирование и т.д.

И в отличие от стандартного кредитования, ABL базируется на стоимости лежащих в основе активов, а не на финансовом состоянии заемщика. Банкам, которые обязаны соблюдать жесткие нормативы, регулирующие деятельность любого банка в любой стране, достаточно сложно предоставлять подобное финансирование. Поэтому ABL-финансированием как правило занимаются специализированные финансовые компании, а не банки.

Мы уже рассказывали на страницах журнала «Финансовый директор» том, как с помощью ABL можно стимулировать продажи и развивать дилерскую сеть на примере компании Sollers. Однако этот инструмент не менее привлекателен для финансирования закупок.

Как работает ABL в закупках?

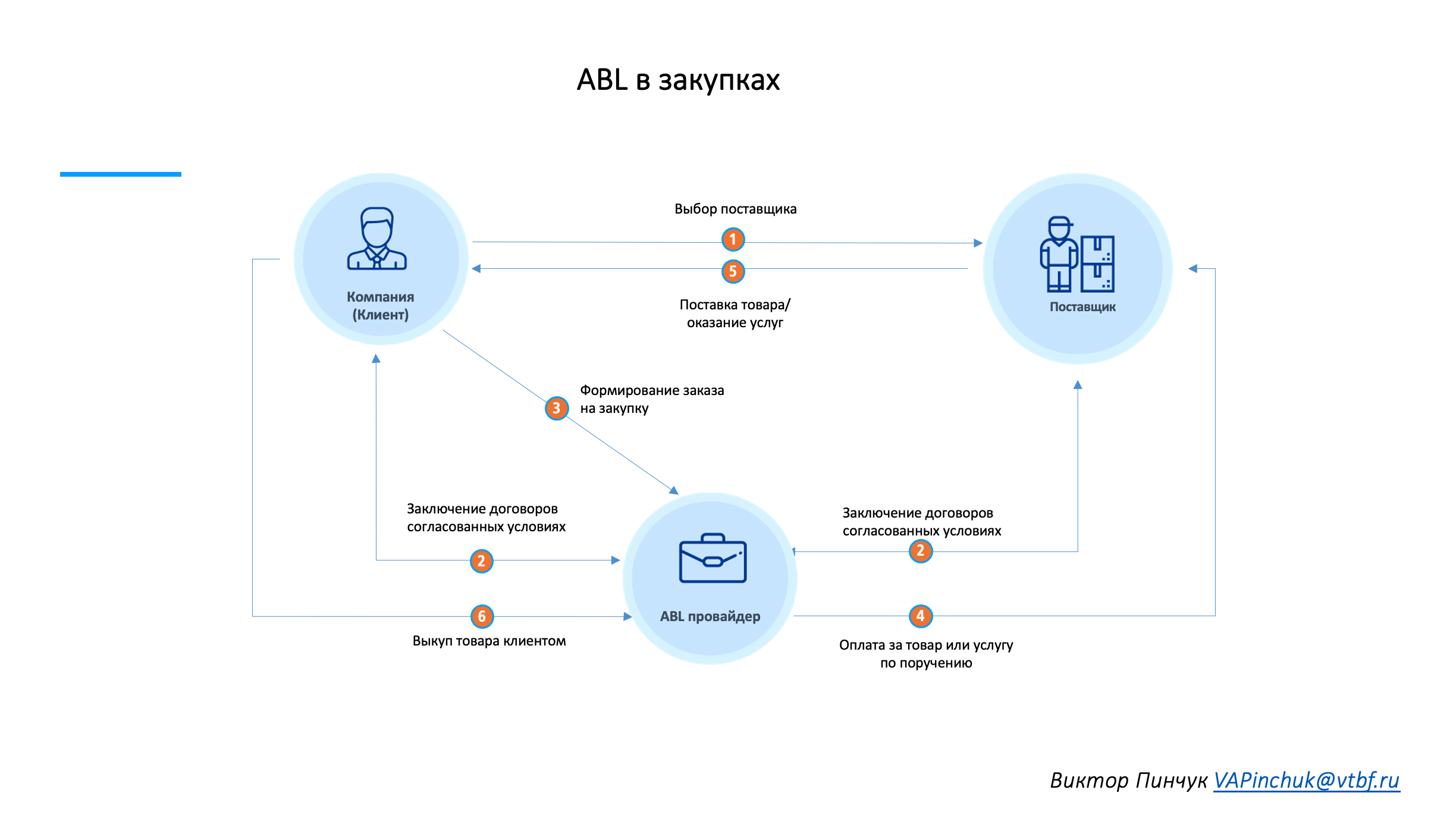

Это финансовое решение можно интегрировать в любую схему товарно-обменных операций. Клиентом (заказчиком услуги) выступает компания, производящая закупку. ABL-провайдер играет роль посредника в закупке товаров у поставщика. Юридическая конструкция состоит из двух договоров купли-продажи. Один заключается между Клиентом и ABL-компанией и содержит условие отсрочки платежа. Приложением к данному договору будет заказ, на основании которого ABL-провайдер закупает товары для клиента у выбранных клиентом поставщиков. Второй договор – договор купли-продажи между ABL-провайдером и поставщиками Клиента.

Если рассматривать сделку по шагам, то можно выделить несколько основных этапов:

- Выбор поставщика продукции

- Заключение договоров купли-продажи товара между всеми сторонами сделки

- Формирование заказа на закупку

- Покупка товара компанией ABL

- Доставка товара и хранение

- Выкуп товара клиентом.

В чем выгода сторон сделки?

Выгода поставщика в этой схеме очевидна: он получает деньги за поставленный товар раньше, чем мог бы получить без применения инструмента или в четкие оговоренные сроки, что однозначно является преимуществом данного решения. В то же время Производитель (Покупатель) может решать целый комплекс задач. Таких как:

- Удлинение (получение желаемых) сроков оплаты для любых закупаемых услуг и продукции, решая задачи по оптимизации рабочего капитала и выравниванию сроков оборачиваемости.

Проблематика. Многие компании сталкиваются с ситуацией, когда поставщики не готовы давать длительные отсрочки из-за сложившейся рыночной конъюктуры или из-за монопольного положения. При этом у любой компании есть стремления к синхронизации сроков оборачиваемости кредиторской и дебиторской задолженности.

- Формирование сырьевых запасов без отражения складских остатков на балансе.

Проблематика. Любая компания производитель сталкивается с ситуацией, когда им требуется для бесперебойного производства поддерживать определенный запас сырья или товара на складе, а при росте бизнеса увеличивать данный показатель. Это однозначно негативно влияет на ряд финансовых показателей и метрик, что зачастую приводит к негативной оценке со стороны кредиторов У большинства руководителей таких компаний стоит задача по оптимизации складских остатков.

- Возможность получать более выгодные цены от поставщиков за раннюю оплату (Возможность внедрения элементов динамического дисконтирования), что позволит улучшить многие финансовые показатели, включая EBITDA.

Проблематика. Большинство поставщиков на рынке – это компании сегмента МСБ. По результатам опроса таких компаний в конце 2019 года около 63% признали, что нуждаются в заемных средствах для пополнения оборотного капитала. Более 90 процентов компаний-поставщиков сталкиваются с задержками платежей, а половина из них характеризуют задержки платежей как частые. Вместе с тем в текущих реалиях многие из них лишены или сильно ограничены в возможности привлечения заемного капитала, что в свою очередь негативно сказывается на стоимости их товара, так как любая закупающая компания заинтересована в получении отсрочки.

ABL-финансирование – новый продукт на российском рынке. В промышленную эксплуатацию ВТБ Факторинг запустил его менее года назад. Однако в ближайшие 2-3 года он имеет все шансы стать не менее популярным, чем традиционный факторинг.

Статья подготовлена по материалам лекции Виктор Пинчука в «Школе факторинга» при НИУ ВШЭ. Связаться с автором: VAPinchuk@vtbf.ru

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.